3 инновационные компании, заслужившие любовь миллениалов и поколения Z

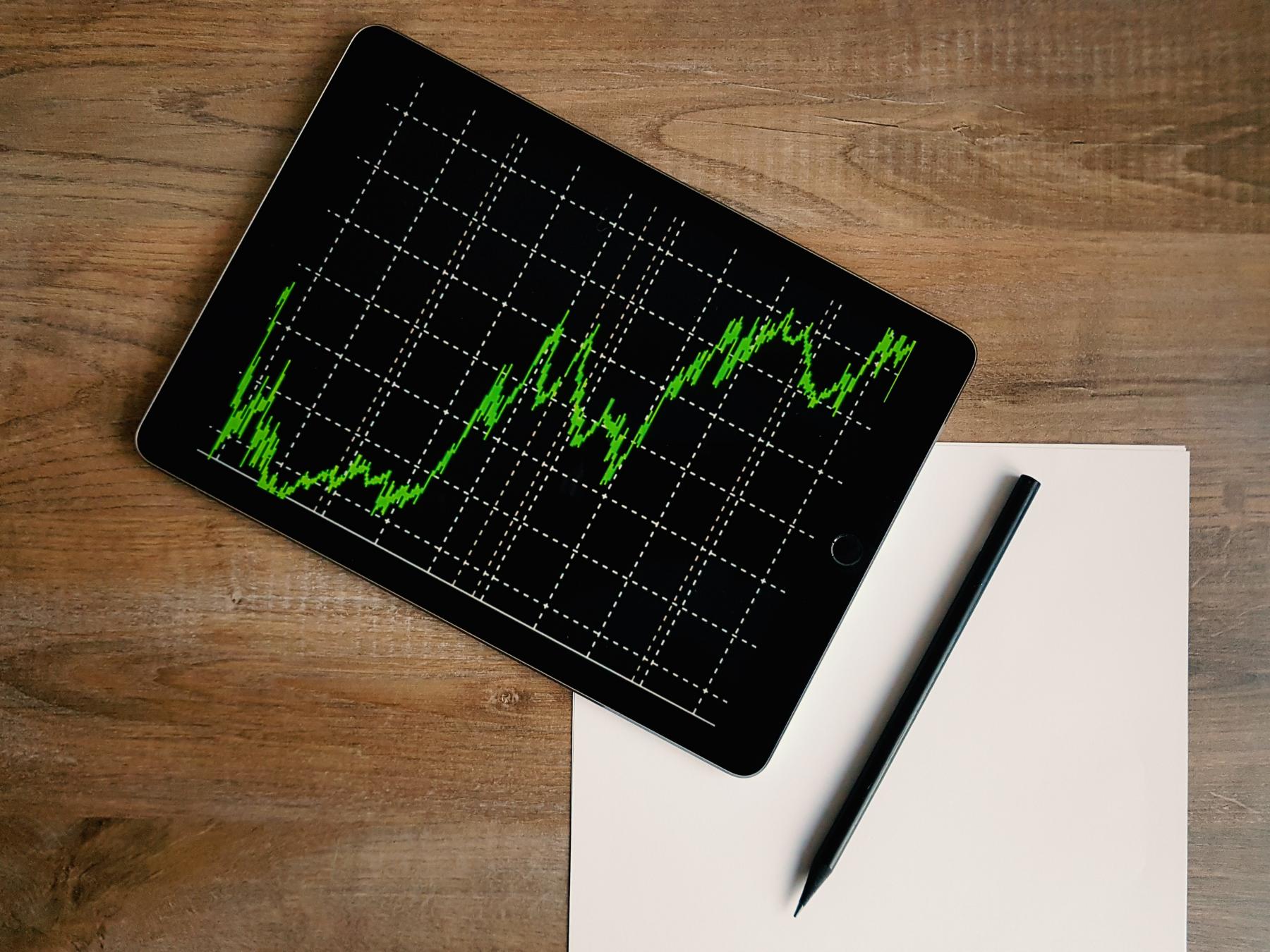

Ралли американского фондового рынка, благодаря которому ведущие индексы регулярно обновляют рекордные максимумы, в значительной степени подпитывается деньгами начинающих инвесторов, торгующих на бесплатных площадках (таки[как Robinhood)

Если учесть, что миллениалы и их более молодые коллеги, относящиеся к поколению Z, составляют более 50% населения США, эта новая группа инвесторов представляет собой силу, с которой придется считаться.

Сегодня мы вместе с Investing.com рассмотрим три инновационные компании, на которые эти инвесторы не могут нарадоваться. Каждая из них обладает прорывным потенциалом в своей отрасли, что делает их надежным долгосрочным вложением.

1. Chewy: крупнейший американский ритейлер товаров для домашних питомцев

Chewy (NYSE:CHWY) привлекает молодых инвесторов по двум причинам: они любят своих питомцев, а также совершать покупки через интернет.

Акции компании, которая вышла на IPO в июне 2019 года, за последние 12 месяцев подскочили почти на 290%, поскольку рост числа владельцев домашних животных на фоне карантина привел к всплеску спроса на товары для питомцев.

По данным Американской ассоциации производителей товаров для домашних животных, 67% семей в США в настоящее время имеют питомцев. Если копнуть глубже, то в разрезе поколений миллениалы и поколение Z представляют самый большой сегмент владельцев домашних животных, и в ближайшие годы эта тенденция, скорее всего, будет только нарастать.

15 января акции CHWY достигли рекордного максимума в $115,23, но с тех пор немного скорректировались и вчера закрылись на уровне $101,76. Сейчас онлайн-ритейлер из Флориды оценивается в 42,8 млрд долларов.

Понять, насколько хорошо идут дела у Chewy, помогают финансовые отчеты компании, которые уверенно превосходили ожидания аналитиков на протяжении всего 2020 года.

Компания предлагает покупателям широкий выбор кормов для различных животных через свой веб-сайт и мобильные приложения, а также обеспечивает доставку на дом. В ближайшие месяцы позитивный импульс Chewy наверняка сохранится, учитывая ожидаемый скачок в расходах американцев на домашних животных.

Следующий квартальный отчет Chewy будет опубликован 9 марта (после закрытия фондового рынка США).

Эксперты полагают, что в четвертом квартале убыток составил 10 центов на акцию, что меньше убытка в 15 центов за аналогичный период предыдущего года. В то же время выручка должна была подскочить примерно на 45% г/г до 1,95 миллиарда долларов благодаря растущему спросу на услугу Autoship. Она позволяет клиентам экономить деньги, размещая повторные заказы, тем самым обеспечивая компании относительно стабильный поток доходов.

Помимо финансовых показателей, внимание инвесторов будет сосредоточено на заявлениях Chewy касательно темпов роста активных аккаунтов.

В третьем квартале клиентская база компании выросла на рекордные 1,2 миллиона пользователей до 17,8 миллиона, что почти на 40% больше показателя годовой давности.

2. Farfetch: ведущая онлай-платформа «люксовых» товаров

Farfetch (NYSE:FTCH) —быстрорастущая розничная платформа, на которой продаются товары почти 1300 ведущих мировых брендов, бутиков и универмагов. По данным компании, почти две трети ее покупателей относятся либо к миллениалам, либо к поколению Z.

Акции FTCH, которые дебютировали на Нью-Йоркской фондовой бирже в сентябре 2018 года, за 2020 год выросли в цене более чем в четыре раза, взлетев на 516%. Драйвером ралли стал всплеск спроса в условиях карантина.

Вчера акции закрылись на уровне $62,93 — буквально на расстоянии вытянутой руки от рекордного максимума 22 декабря в $65,54. На текущих уровнях рыночная капитализация лондонского онлайн-магазина составляет около 21,2 миллиарда долларов.

Несмотря на масштабы недавнего ралли, Farfetch, похоже, не намерена сбавлять обороты. Компания стремительно захватывает целевой рынок благодаря огромной популярности среди молодых, разбирающихся в моде потребителей.

Недавно компания объявила о заключении партнерства с китайским гигантом электронной коммерции Alibaba (NYSE:BABA), которое позволит ускорить экспансию на китайском рынке. Это важное событие для компании, поскольку азиатская страна быстро становится крупнейшим мировым рынком товаров роскоши.

12 ноября Farfetch опубликовала впечатляющие финансовые результаты за третий квартал, поскольку пандемия COVID-19 ускорила переход потребителей предметов роскоши в «онлайн».

Выручка в годовом отношении подскочила на 71% до 437,7 миллиона долларов, оставив далеко позади прогноз в 365,5 миллиона. Общий оборот платформы (ключевой показатель, используемый в секторе электронной коммерции) вырос на 62% г/г.

Очередной квартальный отчет должен быть опубликован после окончания торгов 25 февраля. Усредненный прогноз аналитиков предполагает, что убыток на акцию составит в 13 центов при выручке в размере 516,4 млн долларов (+35% г/г).

3. Roku: быстрорастущий провайдер платформы потокового вещания

Roku (NASDAQ:ROKU) стал одним из «любимчиков» инвесторов благодаря быстрому росту популярности (особенно среди поколения Z и миллениалов), что привело к скачку доходов от рекламы этой платформы потокового мультимедиа.

После роста на 375% в 2019 году акции ROKU продолжили укрепляться и за 2020 год набрали 165%; за первый месяц 2021 года они выросли еще на 7%.

Несмотря на мощное ралли последних двух лет, мы ожидаем от ROKU положительного импульса, поскольку текущая операционная среда создает идеальные условия для процветания платформы потокового мультимедиа.

Вчера акции закрылись на уровне $418,75 (совсем недалеко от рекордного максимума в $448,17, зафиксированного 22 января). На текущих уровнях рыночная капитализация пионера потокового видео из Сан-Хосе составляет около 55 миллиардов долларов.

На протяжении всего 2020 года Roku опережала ожидания Уолл-стрит как по выручке, так и по прибыли, чему способствовал рост популярности ее платформы видео по запросу, где рекламодатели размещают свои материалы.

В следующий раз ознакомиться с финансовыми результатами компании можно будет 11 февраля (после закрытия рынка).

Согласованный прогноз предполагает, что в четвертом квартале убыток составит 6 центов на акцию, что куда лучше 13 центов за аналогичный период прошлого года. При этом выручка, согласно ожиданиям, вырастет на 49% г/г до 613,5 млн долларов.

Помимо показателей выручки и прибыли, инвесторов заинтересуют новости касательно динамики числа активных учетных записей, а также среднего дохода на пользователя (ARPU) — двух ключевых показателей потоковой платформы.

В третьем квартале число активных аккаунтов Roku выросло на 43% г/г до 46 миллионов, в то время как ARPU в годовом отношении вырос на 20% до 27 долларов.

Подписывайтесь на нашу страницу в Facebook